До 29 марта 2017 года микрофинансовые организации должны определиться со своим статусом и стать либо микрокредитной, либо микрофинансовой компанией. С новым статусом у участников рынка появятся новые права, обязанности и ограничения. Как в свете этих перемен будут защищены вложения граждан в компании, что будет с инвестициями при исключении МФО из госреестра?

До 29 марта 2017 года микрофинансовые организации должны определиться со своим статусом и стать либо микрокредитной, либо микрофинансовой компанией. С новым статусом у участников рынка появятся новые права, обязанности и ограничения. Как в свете этих перемен будут защищены вложения граждан в компании, что будет с инвестициями при исключении МФО из госреестра?

Размещение свободных денежных средств на банковских депозитах давно не радует граждан высокой доходностью. Согласно данным мониторинга ЦБ, максимальная процентная ставка по рублевым вкладам 10 банков, привлекающих наибольший объем депозитов физлиц, составила за вторую декаду февраля всего 8,04%. Показатель неустанно снижается с 2015 года.

На этом фоне граждане активно ищут вклады под большой процент и все чаще их взгляды останавливаются на микрофинансовых организациях. Инвестиции в МФО могут принести около 20% годовых. Однако выгодный вклад в рублях имеет некоторые особенности. В отличие от банковских продуктов инвестиции в МФО не застрахованы государством.

На этом фоне граждане активно ищут вклады под большой процент и все чаще их взгляды останавливаются на микрофинансовых организациях. Инвестиции в МФО могут принести около 20% годовых. Однако выгодный вклад в рублях имеет некоторые особенности. В отличие от банковских продуктов инвестиции в МФО не застрахованы государством.

Однако это не значит, что инвесторы микрофинансовых организаций брошены на произвол судьбы, ряд последних законодательных перемен должны повысить защиту граждан. В частности, право привлекать средства физлиц на сумму от 1,5 млн рублей получат только микрофинансовые компании. Чтобы получить данный статус, необходимо доказать наличие собственных средств в размере не менее 70 млн рублей. Иными словами, с деньгами частных инвесторов будут работать достаточно крупные компании.

Кстати, по состоянию на 22 февраля из почти 2,5 тыс. действующих МФО лишь 11 обладали статусом микрофинансовой компании. Конечно, в ближайшее время список микрофинансовых компаний еще пополнится, однако масштабного расширения явно не предвидится.

Возможно, это и к лучшему. Небольшое число микрофинансовых компаний и регулирующим органам будет легче контролировать, и гражданам проще выбирать наиболее подходящую компанию для осуществления инвестиций.

По словам гендиректора сервиса онлайн-кредитования Moneyman Бориса Батина, сегодня ЦБ внимательно следит за рынком микрофинансовых организаций. Участники рынка не могут внезапно остановить работу и «забыть» о своих долговых обязательствах перед клиентами. Компании отвечают всеми активами перед инвесторами, а контролирует эту ситуацию ЦБ РФ.

Кроме того, благодаря поправкам, которые вступили в силу с 29 марта 2016 года, у граждан появился дополнительный инструмент защиты. Если микрофинансовая компания обанкротилась, то требования инвестора на сумму до 3 млн рублей подлежат удовлетворению в первую очередь за счет продажи имущества организации-банкрота.

Кроме того, благодаря поправкам, которые вступили в силу с 29 марта 2016 года, у граждан появился дополнительный инструмент защиты. Если микрофинансовая компания обанкротилась, то требования инвестора на сумму до 3 млн рублей подлежат удовлетворению в первую очередь за счет продажи имущества организации-банкрота.

Также согласно действующему законодательству в определенных случаях ЦБ может отказать участнику рынка в исключении сведений из госреестра МФО, если у микрофинансовой компании есть обязательства перед инвесторами-физлицами.

Инвестиции в МФО после 29 марта 2017 года

Гражданам, у которых сегодня имеются вложения в микрофинансовые организации, нужно внимательно следить за статусом компании. Генеральный директор системы моментального электронного кредитования Webbankir.com Андрей Пономарев рассказал, что если МФО становится микрокредитной компанией, то обязана до 29 марта 2017 года расторгнуть договор займа с инвестором-физлицом и вернуть ему денежные средства. Если участник рынка получит статус микрофинансовой компании, то правовых последствий по договорам займа не возникает.

Чтобы подстраховаться, инвесторы могут написать компании заказное письмо с уведомлением о вручении с просьбой разъяснить, какой статус она планирует приобрести, как и в какие сроки будет осуществляться возврат денежных средств в случае, если она не станет МФК.

Если компания не дала объяснений, то после 29 марта инвестор может направить письмо в ЦБ. «После этого регулятор сделает запрос в компанию, по итогам которого может вынести ей предписание. Есть вероятность, что, увидев такую активность со стороны инвестора, компания предпочтет, не дожидаясь суровых мер, самостоятельно вернуть ему деньги», - отмечает гендиректор Webbankir.com Андрей Пономарев.

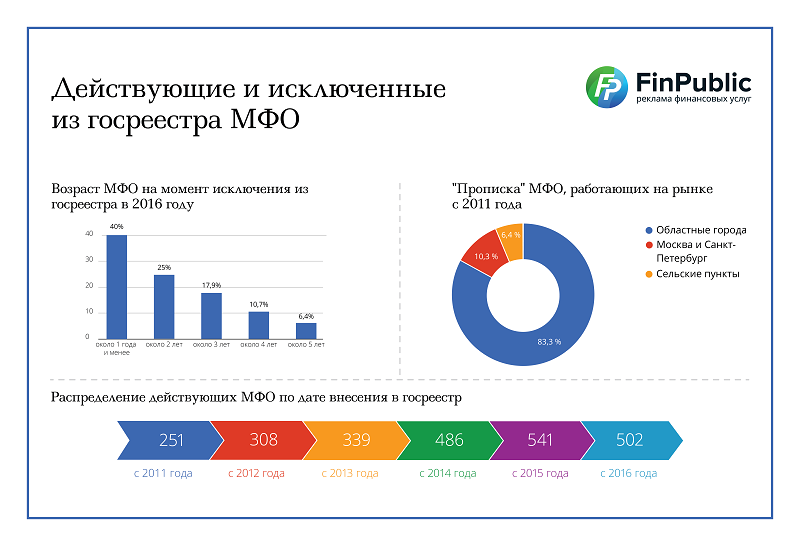

Действующие и исключенные МФО

Чтобы уменьшить риски, гражданам следует внимательно изучать информацию о компании. Деятельность участника рынка, рейтинги надежности, информационный фон – все это поможет сделать необходимые выводы. Подробнее читайте в материале «Как правильно выбрать МФО для вклада?».

Интересные тенденции можно выявить, изучая государственный реестр микрофинансовых организаций. Например, среди всех компаний, исключенных из госреестра в 2016 году, 40% были очень молодыми. Информация о них была внесена в реестр в 2015, либо в 2016 году.

Изучение данных за 2016 год показывает, что чем старше микрофинансовая организация, тем ниже у нее риск потерять место в госреестре. Из «вылетевших» в 2016 году компаний только 6% были опытными ветеранами, которые работали на рынке с 2011 года. Всего, напомним, из реестра были исключены по итогам минувшего года 1771 компания.

В регионы с наибольшим количеством исключенных из реестра в 2016 году МФО попали Москва, Чеченская Республика, Санкт-Петербург, Республика Татарстан, Республика Башкортостан, Удмуртская Республика и другие.

В реестре действующих МФО осталось не так много компаний-старожилов. Участников рынка, ведущих свою деятельность с 2011 года, мы насчитали в количестве 251. Кстати, из 11 микрофинансовых компаний, о которых на сегодня известно, сразу 6 ведут свою историю именно с 2011 года.